中国经济网北京5月10日讯 (记者 康博) 今年前4月,在5027只有可比业绩的债券型基金中,上涨债基数量多达4902只,占比98%,除20只业绩持平外,仅有105只下跌,占比2%。

9只债基涨幅超过10%,成为涨幅榜上第一梯队,工银可转债债券更是以16.41%位居第一。一季报显示,工银可转债债券基金股票资产占比36.89%,债券资产占比62.42%,从前十大重仓股看,其持有的均为公用事业类上市公司,如长江电力、华能国际、国电电力、华能水电等。基金经理黄诗原2013年加入工银瑞信,现任养老金投资中心转债高级研究员、基金经理。

同泰泰裕三个月定开债、新华双利债券涨幅也在10%以上,天弘基金旗下的天弘稳利定期开放A、天弘稳利定期开放B涨幅同样高达10.97%和10.83%,其基金经理是6年老将柴文婷。资料显示,柴文婷2011年7月到2012年9月任嘉实基金行业研究员;2012年10月入职天弘基金后历任交易员、研究员,2017年后担任公募基金经理。一季报显示,其资产中有84.43%为可转债,45.84%为企业债,前五大持仓债券为21银河G5、20凤凰01、18川投01、21国君G9、18招金02。

由7年老将刘文良管理的南方昌元转债A、C也上涨了10.51%和10.34%,今年一季度,刘文良将83.63%的资产配置在债券上,14.50%配置为股票,前十大重仓股为金山办公、启明星辰、鼎龙股份、爱美客、海康威视、中控技术、澜起科技、派林生物、大华股份、泰晶科技。刘文良在季报中表示:“操作方面,南方昌元可转债一季度保持了偏高的仓位,较好地把握了数字经济板块的机会,在1月阶段性高点适度降低了消费板块的配置比例,转债部分以偏股型和平衡型为主,通过积极的个券挖掘获取了显著超越转债指数的回报。”

展望二季度,刘文良看好后续国内经济好于预期带动市场上行,认为当前处于积极可为的阶段;结构上,数字经济逐步确立年度主线,计算机、通信、电子等板块内部可以根据赔率调整配置比例,积极看待消费二季度的表现,中国特色估值体系下的央国企和一带一路主题后续仍有表现机会,回调之后可以择机布局。转债方面,一季度完成了估值修复,判断后续转债估值跟随权益市场情绪箱体震荡,下个阶段将更加关注自下而上的机会,优先关注趋势向上的偏股型个券,其次寻找涨跌具备明显不对称性的高赔率个券,同时积极关注陆续上市的优质新券。

在债券型基金业绩普涨的背景下,前4月跌幅最大的债基也仅下跌了4.62%,这只华宸未来稳健添盈债券C由王斌管理,重仓债券全部为国债和金融债,此外还有格林泓景债券C、格林泓景债券A下跌2.92%、2.89%,多数下跌债基的跌幅都在1%以内。

从指数层面看,上周中长期纯债基金指数收涨0.14%,短期纯债指数收涨0.10%,二级债基指数虽有下跌,但环比仅跌0.13%。分析指出,以目前经济复苏态势来看,较为平缓的速度或将给予债市进一步托底的信号。也有分析认为,固收类基金近期业绩提升可能是受到经济复苏超预期的影响,强预期和高信贷增速带动资金利率抬升。

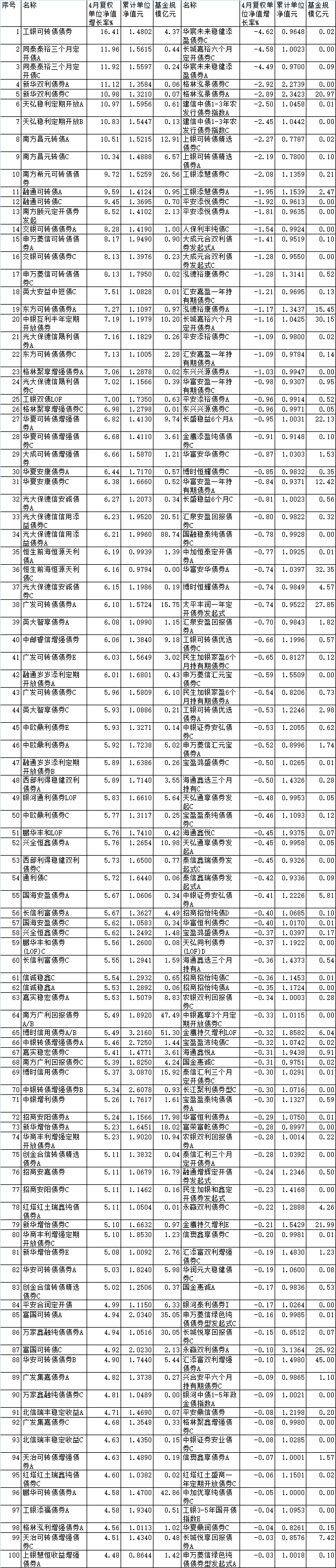

2023年前4月债券型基金涨跌幅前100名一览

数据来源:同花顺(规模截止日期:2023年3月31日)

数据来源:同花顺(规模截止日期:2023年3月31日)